-

收入增长

收入增长

BOSS直聘发布2024年财报:全年营收73.56亿元,净利润15.67亿元,同比增长42.6%

HRTech概要:BOSS直聘财报显示2024年总营收达73.56亿元人民币,同比增长23.6%,净利润增长42.6%至15.67亿元人民币,平台用户持续扩大,月活跃用户达5300万,付费企业客户突破610万,双向增长驱动业务持续突破。技术创新成为增长核心。KANZHUN推出Nanbeige大模型与DeepSeek AI,打造智能招聘解决方案,优化求职者与企业的精准匹配。同时,BOSS直聘全年累计回购2.29亿美元股份,展现长期发展信心。

财报发布后,美股开盘BOSS直聘股价为19.05美元,截止3月11日美股收盘,价格为18.27美元,市值600亿人民币。在3月的全球人力资源上市公司创新品牌中排名第八,超过澳大利亚的知名招聘网站Seek,为中国市值最高的人力资源上市公司。更多全球HR科技最新动态,请关注HRTechChina

北京,2025 年 3 月 11 日—中国领先的在线招聘平台看准网有限公司(“BOSS直聘”或“公司”)(纳斯达克股票代码:BZ;香港交易所代码:2076)今天公布了截至 2024 年 12 月 31 日的本季度和全年未经审计的财务业绩。

2024 年第四季度和全年亮点

截至 2024 年 12 月 31 日止十二个月的付费企业客户总数1为 610 万,较截至 2023 年 12 月 31 日止十二个月的 520 万增加 17.3%。

2024 年第四季度的平均月活跃用户(MAU) 2为 5270 万,较 2023 年同期的 4120 万增长 27.9%。2024年全年平均 MAU为 5300 万,较 2023 年全年的 4230 万增长 25.3%。

2024年第四季度收入为人民币18.236亿元(2.498亿美元),较2023年同期的人民币15.802亿元增长15.4%。 2024年全年收入为人民币73.557亿元(10.077亿美元),较2023年全年的人民币59.520亿元增长23.6%。

2024年第四季度营业利润为人民币3.806亿元(约合5,210万美元),较2023年同期的人民币2.223亿元增长71.2%。 2024年第四季度经调整营业利润3为人民币6.588亿元(约合9,030万美元),较2023年同期的人民币5.197亿元增长26.8%。2024年全年营业利润为人民币11.729亿元(约合1.607亿美元),较2023年全年的人民币5.810亿元增长101.9%。2024年全年经调整营业利润为人民币23.166亿元(约合3.174亿美元),较2023年全年的人民币16.379亿元增长41.4%。 2023 年。

2024年第四季度净收入为人民币4.442亿元(6,090万美元),较2023年同期的人民币3.312亿元增长34.1%。 2024年第四季度经调整净收入3为人民币7.224亿元(9,900万美元),较2023年同期的人民币6.286亿元增长14.9%。 2024年全年净收入为人民币15.670亿元(2.147亿美元),较2023年全年的人民币10.992亿元增长42.6%。2024年全年经调整净收入为人民币27.107亿元(3.714亿美元),较2023年全年的人民币21.562亿元增长25.7%。

公司创始人、董事长兼首席执行官赵鹏表示:“过去一年,我们始终坚持以用户为中心,通过技术赋能提升产品能力和服务效率,不断深化对用户需求的理解。在行业环境变化的背景下,我们以用户为中心的增长策略带动了结构性业务进展,实现了收入和盈利的双提升。技术能力和创新是我们的核心DNA。通过整合自有模型‘南北格’、首个招聘专用大型语言模型和DeepSeek的部署,我们已成功为求职者和招聘者推出了一系列人工智能产品和解决方案,包括人工智能代理。这些进步使我们站在探索前沿人工智能应用的前沿,这些应用正在重塑在线招聘的未来。”

公司首席财务官张宇先生表示:“我们很高兴取得稳健的财务业绩。2024 年,我们的收入同比增长 23.6%,这得益于持续、高质量的用户增长以及通过持续服务创新增强的货币化能力。值得注意的是,我们的调整后营业利润率创下 31.5% 的新高,这得益于我们有效的业务模式、改进的营销和运营效率带来的强劲运营杠杆。”

_________________________

1 付费企业客户是指我们从中确认在线招聘服务收入的企业用户和公司账户。

2 月活跃用户是指在给定月份内至少登录过我们移动应用程序一次的经过验证的用户账户数量,包括求职者和企业用户。

3 这是非公认会计准则财务指标,不包括股权激励费用的影响。有关非公认会计准则财务指标的更多信息,请参阅“非公认会计准则财务指标”部分。

2024 年第四季度财务业绩

收入

2024 年第四季度收入为人民币 18.236 亿元(2.498 亿美元),较 2023 年同期的人民币 15.802 亿元增长 15.4%。

2024 年第四季度在线招聘服务面向企业客户的收入为人民币 18.041 亿元(2.472 亿美元),较 2023 年同期的人民币 15.667 亿元增长 15.2%。这一增长主要得益于付费企业用户的增长。

其他服务收入主要包括向求职者提供的付费增值服务,2024 年第四季度为人民币 1,950 万元(270 万美元),较 2023 年同期的人民币 1,350 万元增长 44.4%,主要受益于用户群的扩大。

营业成本及费用

2024 年第四季度总营业成本及费用为人民币 14.563 亿元(1.995 亿美元),较 2023 年同期的人民币 13.633 亿元增加 6.8%。2024 年第四季度总股权激励费用为人民币 2.782 亿元(3810 万美元),较 2023 年同期的人民币 2.974 亿元减少 6.5%。

2024 年第四季度的营业成本为人民币 3.137 亿元(4,300 万美元),较 2023 年同期的人民币 2.748 亿元增长 14.2%,主要由于其他业务相关成本增加。

2024 年第四季度销售及营销费用为人民币 4.263 亿元(5840 万美元),较 2023 年同期的人民币 4.335 亿元下降 1.7%,主要由于广告和营销费用减少,但被员工相关费用的增加所抵消。

2024 年第四季度研发费用为人民币 4.404 亿元(6030 万美元),较 2023 年同期的人民币 4.302 亿元增长 2.4%,主要由于技术投入增加,但员工相关费用的减少在很大程度上抵消了这一变化。

2024 年第四季度的一般及行政费用为人民币 2.758 亿元(3780 万美元),较 2023 年同期的人民币 2.248 亿元增加 22.7%,主要由于员工相关费用增加。

营业收入和调整后营业收入

2024 年第四季度营业收入为人民币 3.806 亿元(5210 万美元),较 2023 年同期的人民币 2.223 亿元增长 71.2%。

2024 年第四季度调整后营业收入为人民币 6.588 亿元(9030 万美元),较 2023 年同期的人民币 5.197 亿元增长 26.8%。

净收入和调整后净收入

2024年第四季度净收入为人民币4.442亿元(6090万美元),较2023年同期的人民币3.312亿元增长34.1%。

2024 年第四季度调整后净收入为人民币 7.224 亿元(9900 万美元),较 2023 年同期的人民币 6.286 亿元增长 14.9%。

每股美国存托凭证净利润及调整后每股美国存托凭证净利润

2024年第四季度归属于普通股股东的每股美国存托凭证基本净利润和摊薄净利润分别为1.03元人民币(0.14美元)和1.00元人民币(0.14美元),而2023年同期每股美国存托凭证基本净利润和摊薄净利润分别为0.76元人民币和0.73元人民币。

2024 年第四季度归属于普通股股东3的调整后每股 ADS 基本和摊薄净利润分别为人民币 1.67 元(0.23 美元)和人民币 1.62 元(0.22 美元),而 2023 年同期调整后每股 ADS 基本和摊薄净利润分别为人民币 1.43 元和人民币 1.39 元。

经营活动产生的净现金

2024 年第四季度经营活动产生的净现金为人民币 9.561 亿元(1.31 亿美元),较 2023 年同期的人民币 9.268 亿元增长 3.2%。

现金状况

截至 2024 年 12 月 31 日,现金及现金等价物、短期定期存款及短期投资余额为人民币 146.811 亿元(20.113 亿美元)。

2024 年全年财务业绩

收入

2024年全年收入为人民币73.557亿元(10.077亿美元),较2023年全年人民币59.52亿元增长23.6%。

2024年全年在线招聘服务面向企业客户的收入为人民币72.700亿元(9.960亿美元),较2023年全年的人民币58.891亿元增长23.4%。该增长主要得益于付费企业用户的增长。

其他服务收入主要包括向求职者提供的付费增值服务,2024 年全年为人民币 8570 万元(1170 万美元),较 2023 年全年的人民币 6290 万元增长 36.2%,主要受益于用户群的扩大。

营业成本及费用

2024年全年总营业成本及费用为人民币62.225亿元(8.525亿美元),较2023年全年人民币54.064亿元增长15.1%。2024年全年总股权激励费用为人民币11.437亿元(1.567亿美元),较2023年全年人民币10.570亿元增长8.2%。

2024 年全年营业成本为人民币 12.397 亿元(1.698 亿美元),较 2023 年全年的人民币 10.599 亿元增长 17.0%,主要由于服务器和带宽成本、支付处理成本以及与其他业务相关的成本增加。

2024年全年销售及营销费用为人民币20.731亿元(2.840亿美元),较2023年全年人民币19.912亿元增长4.1%,主要由于员工相关费用增加,但部分被广告及营销费用的减少所抵消。

2024年全年研发费用为人民币18.158亿元(2.488亿美元),较2023年全年人民币15.436亿元增长17.6%,主要由于技术投入增加。

2024年全年一般及行政开支为人民币10.939亿元(1.499亿美元),较2023年全年人民币8.118亿元增长34.7%,主要由于员工相关费用增加。

营业收入和调整后营业收入

2024年全年营业收入为人民币11.729亿元(1.607亿美元),较2023年全年人民币5.81亿元增长101.9%。

2024年全年调整后营业收入为人民币23.166亿元(3.174亿美元),较2023年全年人民币16.379亿元增长41.4%。

净收入和调整后净收入

2024年全年净收入为人民币15.670亿元(2.147亿美元),较2023年全年人民币10.992亿元增长42.6%。

2024年全年调整后净收入为人民币27.107亿元(3.714亿美元),较2023年全年人民币21.562亿元增长25.7%。

每股 ADS 净收益及调整后每股 ADS 净收益

2024年全年归属于普通股股东的每股美国存托凭证基本净利润和摊薄净利润分别为3.59元人民币(0.49美元)和3.49元人民币(0.48美元),而2023年全年每股美国存托凭证基本净利润和摊薄净利润分别为2.53元人民币和2.44元人民币。

2024年全年调整后归属于普通股股东的每股美国存托凭证基本净利润和摊薄净利润分别为6.19元人民币(0.85美元)和6.00元人民币(0.82美元),而2023年全年调整后每股美国存托凭证基本净利润和摊薄净利润分别为4.96元人民币和4.78元。

经营活动产生的净现金

2024年全年经营活动净现金为人民币35.425亿元(4.853亿美元),较2023年全年人民币30.470亿元增长16.3%。

股票回购计划

2024 年 8 月,公司董事会批准了一项新的股份回购计划,该计划自 2024 年 8 月 29 日起生效,为期 12 个月,根据该计划,公司可回购最多 1.5 亿美元的股份(包括以美国存托凭证的形式)。此股份回购计划与之前的股份回购计划配合实施,后者于 2024 年 3 月 20 日生效,为期 12 个月,根据该计划,公司可回购最多 2 亿美元的股份(包括以美国存托凭证的形式)。

公司已于 2024 年第四季度回购了超过 9,000 万美元的股份,使 2024 年全年的回购总额达到约 2.29 亿美元(包括受托人从公开市场购买并以信托方式持有的股份),占截至 2024 年 12 月 31 日已发行在外的股份的 3.7%。这凸显了公司对长期增长前景的信心以及为股东提供持续回报的承诺。

前景

2025 年第一季度,公司目前预计总收入将在人民币 19.0 亿元至人民币 19.2 亿元之间,同比增长 11.5% 至 12.7%。此预测反映了公司当前对中国市场和运营状况的看法,这些看法可能会发生变化,截至本公告日仍无法合理准确地预测。

汇率

本公告包含将部分人民币金额按指定汇率转换为美元(“美元”)金额,仅为方便读者。除非另有说明,所有从人民币到美元的转换均按照美联储委员会 H.10 统计报告规定的 2024 年 12 月 31 日人民币 7.2993 元兑美元的汇率进行。本公司不保证所提及的人民币或美元金额可以按任何特定汇率或完全兑换成美元或人民币(视情况而定)。

非公认会计准则财务指标

在评估业务时,公司考虑并使用非公认会计准则财务指标,例如调整后的营业利润、调整后的净利润、调整后的归属于普通股股东的净利润、调整后的归属于普通股股东的每股普通股基本和摊薄净利润以及调整后的归属于普通股股东的每股美国存托凭证基本和摊薄净利润,作为审查和评估经营业绩的补充指标。公司通过从相关公认会计准则财务指标中排除股权激励费用(非现金费用)的影响来定义这些非公认会计准则财务指标。公司认为,这些非公认会计准则财务指标有助于识别业务中的潜在趋势,并有助于投资者评估公司的经营业绩。

非 GAAP 财务指标不符合美国 GAAP 规定,可能与其他公司使用的非 GAAP 信息不同。非 GAAP 财务指标作为分析工具有局限性,不应单独考虑或替代大多数直接可比的 GAAP 财务指标。公司鼓励投资者和其他人士全面审查其财务信息,而不要依赖单一财务指标。

本新闻稿末尾的“GAAP 和非 GAAP 结果的未经审计对账表”表格提供了非 GAAP 财务指标与最直接可比的 GAAP 财务指标的对账表。

安全港声明

本新闻稿包含根据美国 1995 年私人证券诉讼改革法的“安全港”规定作出的可能构成“前瞻性”陈述的陈述。这些前瞻性陈述可以通过诸如“将”、“预期”、“预计”、“目标”、“未来”、“打算”、“计划”、“相信”、“估计”、“可能”等术语和类似陈述来识别。本公司还可能在其向美国证券交易委员会提交的定期报告、在香港联合交易所有限公司网站上发布的公告、向股东提交的中期和年度报告、新闻稿和其他书面材料以及其高级职员、董事或员工向第三方作出的口头陈述中作出书面或口头的前瞻性陈述。非历史事实的陈述,包括但不限于有关本公司信念、计划和期望的陈述,均属于前瞻性陈述。前瞻性陈述涉及固有风险和不确定性。有关这些风险和其他风险的更多信息,请参阅本公司向美国证券交易委员会和香港联合交易所有限公司提交的文件。本新闻稿中提供的所有信息均截至本新闻稿发布之日,本公司不承担更新任何前瞻性声明的义务,除非适用法律另有规定。

关于 KANZHUN LIMITED

看准网运营中国领先的在线招聘平台BOSS直聘。公司通过高度互动的移动应用程序高效无缝地连接求职者和企业用户,这是一款变革性的产品,促进双向沟通,注重智能推荐,并在在线招聘过程中创造新的场景。得益于其庞大而多样化的用户群,BOSS直聘形成了强大的网络效应,提高了招聘效率并推动了快速扩张。

-

收入增长

收入增长

Heidrick & Struggles 2024 Q4 业绩亮眼:营收增长9%,全年突破10.99亿美元

全球知名领导力咨询与人才解决方案公司 Heidrick & Struggles(纳斯达克代码:HSII)于 2025 年 3 月 3 日公布了 2024 年第四季度及全年财报。数据显示,公司在全球经济不确定性增加的背景下,依然实现了稳健增长,第四季度净收入 2.76 亿美元,同比增长 9%,全年净收入达 10.99 亿美元,同比增长 7%,均超出市场预期。

尽管公司在 Q4 计入了 4.33 亿美元的非现金商誉减值费用,主要影响按需人才(On-Demand Talent)业务,导致 GAAP 口径下的季度净亏损 1500 万美元,全年净利润 870 万美元,但整体调整后净收入仍实现显著增长。

核心财务表现:净利润与每股收益显著提升

2024 年第四季度,公司 调整后 EBITDA(息税折旧摊销前利润)达 2610 万美元,EBITDA 利润率 9.5%,虽低于 2023 年同期的 14.1%,但调整后净收入 2290 万美元,同比增长 54.2%,调整后每股收益 1.08 美元,较 2023 年同期的 0.72 美元 增长 50%。

全年调整后 EBITDA 1.11 亿美元,EBITDA 利润率 10.1%,略低于 2023 年的 12.2%。全年调整后净收入 6610 万美元,同比增长 9.4%,调整后每股收益 3.12 美元,同比增长 7.2%,显示出公司整体业务的稳健增长趋势。

然而,由于 Q4 计入了一项 4.33 亿美元的非现金商誉减值费用,主要涉及按需人才(On-Demand Talent)业务,同时全年还包括 5900 万美元的商誉减值费用和 690 万美元的重组费用,使得 GAAP 口径下全年净利润仅 870 万美元,远低于 2023 年的 5440 万美元,但调整后业绩仍保持增长。

三大业务板块均实现增长,Executive Search 依然是主要营收来源

Heidrick & Struggles 的 三大核心业务——高管搜寻(Executive Search)、按需人才(On-Demand Talent)、领导力咨询(Heidrick Consulting) 在 2024 年 Q4 均实现增长,进一步巩固了公司在全球高端人才管理市场的领先地位。

高管搜寻(Executive Search):

Q4 营收 2.03 亿美元,同比增长 10.1%,其中:

美洲市场增长 11.1%(固定汇率调整后增长 11.7%)。

欧洲市场增长 8.1%(固定汇率调整后增长 7.3%)。

亚太市场增长 7.6%(固定汇率调整后增长 8.0%)。

全年高管搜寻收入达 8.18 亿美元,同比增长 4.9%,仍是公司最核心的收入来源。

2024 年高管搜寻顾问生产力提升至 200 万美元/人,较 2023 年的 190 万美元/人 进一步提高。

按需人才(On-Demand Talent):

Q4 收入 4230 万美元,同比增长 3%,全年收入 1.68 亿美元,同比增长 10.4%。

由于 Q4 计入商誉减值,调整后 EBITDA 为 -120 万美元,而 2023 年同期为 盈利 80 万美元,表明该业务仍面临盈利压力。

领导力咨询(Heidrick Consulting):

Q4 收入 3130 万美元,同比增长 11.5%,全年收入 1.12 亿美元,同比增长 18.6%,是公司增长最快的业务板块。

但由于运营成本上升,调整后 EBITDA 亏损 620 万美元,较 2023 年的 580 万美元亏损 略有扩大。

财务稳健,董事会宣布每股 0.15 美元股息

公司董事会宣布 2025 年第一季度派发每股 0.15 美元的现金股息,股息将在 3 月 27 日支付,受益股东为 3 月 13 日收盘时的登记股东。这显示出公司管理层对未来增长的信心,同时回报长期投资者。

2025 Q1 前景展望:维持稳健增长目标

面对全球经济环境的不确定性,Heidrick & Struggles 预计 2025 年 Q1 营收将在 2.63 亿至 2.73 亿美元 之间,延续稳健增长趋势。这一预测基于:

高管搜寻市场的持续需求,特别是在北美和亚太市场的增长动力。

按需人才服务的长期潜力,尽管短期内受到商誉减值影响,但整体市场需求依然存在。

领导力咨询业务的持续扩张,该业务已连续多个季度实现两位数增长。

CEO 展望:强化品牌与技术驱动增长

Heidrick & Struggles 首席执行官 Tom Monahan 表示,公司在 2024 年展现出强劲增长势头,特别是在全球动荡的市场环境下,高管搜寻、按需人才与咨询业务的协同效应正持续释放价值。他强调,未来公司将重点关注以下几个方向:

强化品牌影响力,巩固公司在全球高端人才管理市场的领先地位。

加速技术创新,通过 AI 和数据驱动的解决方案提升客户体验。

优化业务结构,提高各业务板块的盈利能力,特别是按需人才与咨询业务。

展望未来,Heidrick & Struggles 计划利用其 深厚的行业经验、强大的品牌资产 以及 先进的技术能力,进一步满足全球企业对卓越领导力和人才解决方案的需求,并在不断变化的市场环境中继续创造长期价值。

-

收入增长

收入增长

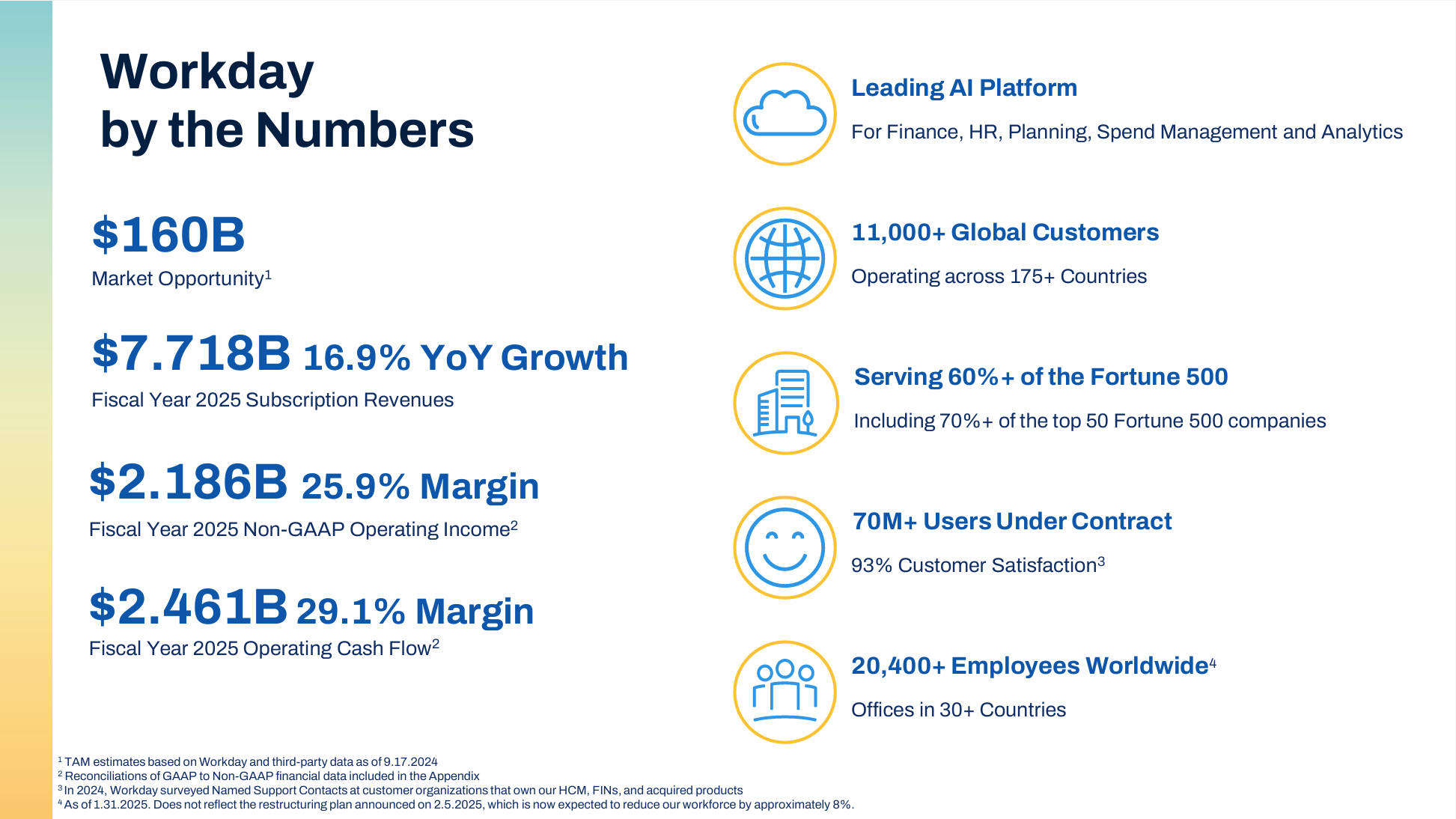

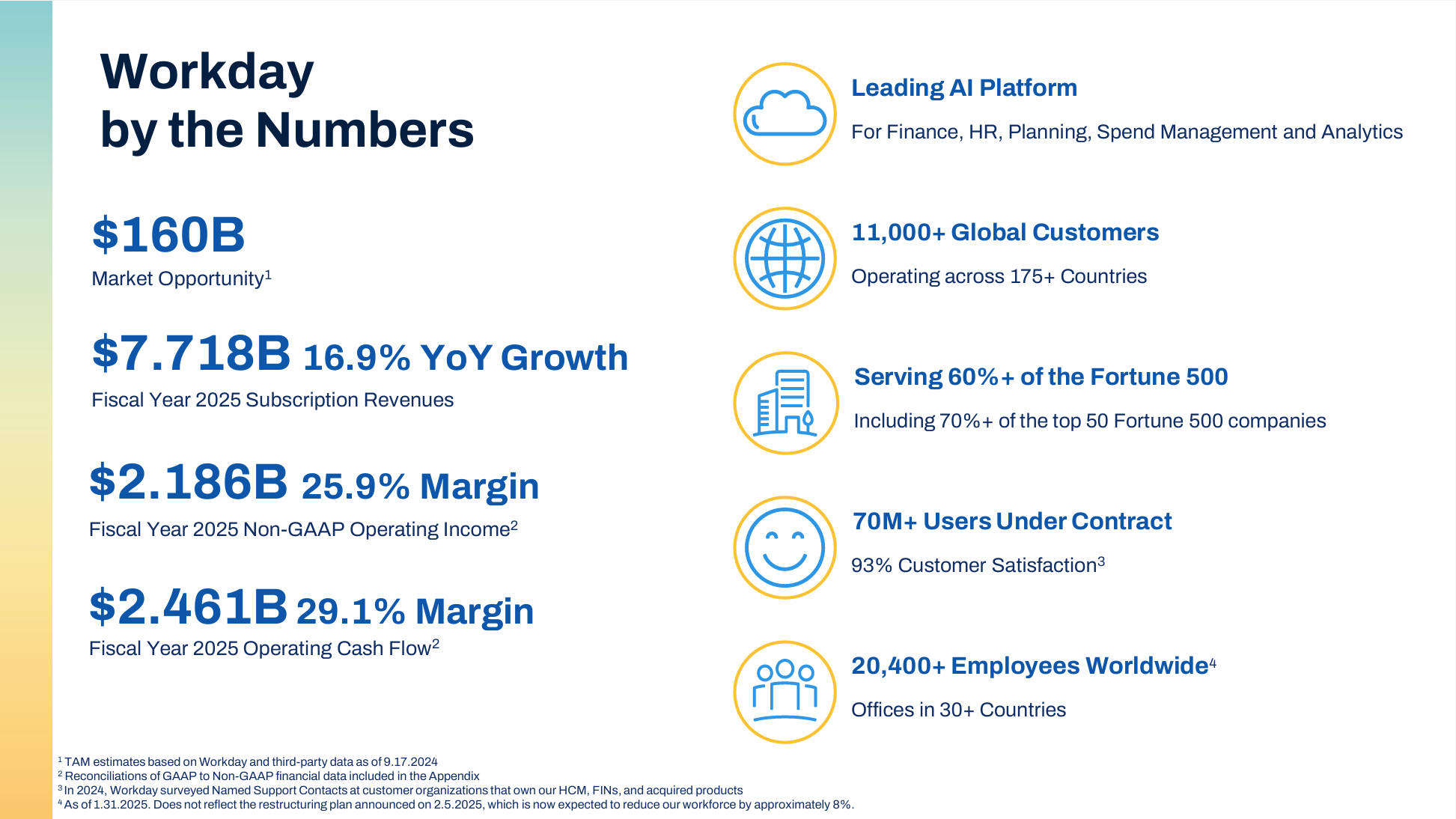

【财报】Workday发布2025财报,年度营收84.46亿美元,订阅增长16.9%,特别强调其AI技术的战略优势

Workday刚刚发布了截至2025年1月31日的2025财年第四季度和全年财报。第四季度总收入为22.11亿美元,同比增长15%;订阅收入20.40亿美元,同比增长15.9%。全年总收入达到84.46亿美元,同比增幅16.4%,其中订阅收入达到77.18亿美元,同比增幅16.9%。公司年度运营现金流为24.61亿美元,同比上升14.5%。

2月25日财报发布后,盘后股价大涨10.49%,股价282美元。

本年度运营利润为4.15亿美元,较去年同期的1.83亿美元显著增长,尽管受到8400万美元重组费用的影响,但非GAAP运营利润仍达21.86亿美元,占收入的25.9%。此外,全年非GAAP每股摊薄收益达到7.30美元,同比增长明显。

财报强调了AI技术的战略优势,尤其是推出了新的Workday Agent System of Record,进一步巩固了其在HR科技领域的领先地位。Workday持续扩大客户群,包括全球2000强企业的30%。公司也宣布了与Randstad和TechWolf的新战略合作。

展望2026财年,公司预计订阅收入将达88亿美元,同比增长14%,非GAAP运营利润率预计为28%。Workday将继续专注于提高运营效率和长期战略投资。

Workday第四财季总收入为 22.11 亿美元,同比增长 15.0% 订阅

Workday收入为 20.40 亿美元,同比增长 15.9%

Workday2025 财年总收入为 84.46 亿美元,同比增长 16.4%

Workday订阅收入为 77.18 亿美元,同比增长 16.9%

Workday营运现金流为 24.61 亿美元,同比增长 14.5%

加利福尼亚州普莱森顿,2025 年 2 月 25 日 Workday, Inc. (NASDAQ:WDAY)今天公布了截至 2025 年 1 月 31 日的 2025 财年第四季度和全年业绩。

2025 财年第四季度业绩

总营收为22.11亿美元,较2024财年第四季度增长15.0%。订阅营收为20.40亿美元,较去年同期增长15.9%。

营业收入为 7500 万美元,占收入的 3.4%,而去年同期的营业收入为 7900 万美元,占收入的 4.1%。2025 财年第四季度的营业收入受到 7500 万美元重组费用的影响。第四季度的非 GAAP 营业收入为 5.84 亿美元,占收入的 26.4%,而去年同期的非 GAAP 营业收入为 4.62 亿美元,占收入的 24.0% 。1

每股摊薄净收益为 0.35 美元,而 2024 财年第四季度每股摊薄净收益为 4.42 美元。2025 财年第四季度的每股净收益受到 7500 万美元重组费用的影响,而去年同期受益于 11 亿美元的与美国联邦和州递延税项资产相关的估值准备金释放。非 GAAP 每股摊薄净收益为 1.92 美元,而去年同期的非 GAAP 每股摊薄净收益为 1.57 美元。1

2025 财年业绩

总收入为 84.46 亿美元,较 2024 财年增长 16.4%。订阅收入为 77.18 亿美元,比上年增长 16.9%。

营业收入为 4.15 亿美元,占收入的 4.9%,而 2024 财年的营业收入为 1.83 亿美元,占收入的 2.5%。2025 财年的营业收入受到 8400 万美元重组费用的影响。非 GAAP 营业收入为 21.86 亿美元,占收入的 25.9%,而上一年的非 GAAP 营业收入为 17.41 亿美元,占收入的 24.0% 。1

每股摊薄净收益为 1.95 美元,而 2024 财年的每股摊薄净收益为 5.21 美元。2025 财年的每股净收益受到 8400 万美元重组费用的影响,而上一年受益于 11 亿美元的与美国联邦和州递延税项资产相关的估值准备金释放。非 GAAP 每股摊薄净收益为 7.30 美元,而去年同期的非 GAAP 每股摊薄净收益为 5.90 美元。1

12 个月订阅收入积压订单为 76.3 亿美元,较去年同期增长 15.2%。总订阅收入积压订单为 250.6 亿美元,同比增长 19.7%。

经营现金流为 24.61 亿美元,而上年同期为 21.49 亿美元。自由现金流为 21.92 亿美元,而上年同期为 19.17 亿美元。1

作为股票回购计划的一部分,Workday 以 7 亿美元回购了约 290 万股 A 类普通股。

截至 2025 年 1 月 31 日,现金、现金等价物和有价证券为 80.2 亿美元。

新闻评论

Workday 首席执行官 Carl Eschenbach 表示:“随着企业寻求提高生产力、提高运营效率并提供出色的员工体验,我们第四季度的业绩证明了 Workday 的价值主张。Workday 的统一平台为客户提供了终极优势——帮助他们更快地释放价值、降低总体拥有成本,并在我们一流的人力资源和财务解决方案中充分利用人工智能的力量。”

Workday 首席财务官 Zane Rowe 表示:“我们第四季度的业绩得益于业务关键增长领域的稳健表现,包括全套产品和金融产品的持续增长势头、人工智能 SKU 需求的不断增长以及各垂直行业的强劲执行力。”“我们继续预计 2026 财年的订阅收入将达到 88 亿美元,增长 14%,我们现在预计 2026 财年非 GAAP 营业利润率约为 28.0%。我们专注于投资以支持长期增长,同时提高业务效率。”

近期亮点

Workday 宣布推出 Workday 代理记录系统,该系统将使组织能够在一个地方管理其整个 AI 代理团队。Workday 还宣布推出新的基于角色的 Illuminate 代理,用于薪资、合同、财务审计和政策。

Workday 任命 Gerrit Kazmaier 为产品和技术总裁,并宣布 Sayan Chakraborty 将退休。

目前,全球有超过 11,000 家企业使用 Workday,其中包括约 30% 的《福布斯》全球企业 2000 强企业。

Workday 迎来了新的核心客户,包括 First-Citizens Bank & Trust、St. Louis County、UnityPoint Health 和 Vermont State College System,并扩大了与 Aon、Sallie Mae Bank、Sutter Health 和 Toyota 的现有合作关系。

Workday 与 Randstad 和TechWolf建立了新的战略合作伙伴关系 ,并增加了包括MetLife在内的五个新的 Workday Wellness 合作伙伴 。

Workday 主办了 Rising EMEA,这是该公司的年度 EMEA 用户大会,有超过 5,000 名与会者,并 在 Workday Peakon Employee Voice 中推出了 新的 Illuminate 功能,以利用 AI 更深入、更快地获得员工洞察力。

Workday 宣布 Workday Student 将在澳大利亚和新西兰上市,标志着该产品首次在北美以外的全球发布。

KLAS Research 连续第八年将Workday 评为KLAS 2025 大型组织企业资源规划 (ERP) 最佳企业。

财务展望

Workday 对截至 2025 年 4 月 30 日的 2026 财年第一季度提供以下指导:

订阅收入 20.5 亿美元,增长 13%

非公认会计准则营业利润率为 28.0% 1

Workday 对截至 2026 年 1 月 31 日的 2026 财年全年业绩提供如下指引:

订阅收入达 88.00 亿美元,增长 14%

非公认会计准则营业利润率为 28.0% 1

收益电话会议详情

Workday 计划今天召开电话会议,回顾其 2025 财年第四季度和全年财务业绩并讨论其财务前景。电话会议定于太平洋时间下午 1:30/东部时间下午 4:30 开始,可通过 网络直播访问。网络直播将提供现场直播,直播结束后约 90 天内将提供重播。

Workday 使用 Workday 博客 作为披露重大非公开信息和遵守公平披露规则 (Regulation FD) 规定的披露义务的一种方式。

关于Workday

Workday 是一个人工智能平台,可帮助组织管理其最重要的资产—— 人员 和 资金。Workday 平台以人工智能为核心,帮助客户提升员工素质、增强工作效率并推动业务不断向前发展。全球有超过 11,000 家组织使用 Workday,涉及各个行业——从中型企业到 60% 以上的财富 500 强企业。有关 Workday 的更多信息,请访问 workday.com。

© 2025 Workday, Inc. 保留所有权利。Workday 和 Workday 徽标是 Workday, Inc. 的注册商标。所有其他品牌和产品名称均为其各自所有者的商标或注册商标。

前瞻性陈述

本新闻稿包含前瞻性陈述,包括但不限于有关 Workday 2026 财年第一季度和全年订阅收入以及非 GAAP 营业利润率、增长、势头、需求和投资的陈述。这些前瞻性陈述仅基于当前可用的信息和我们当前的信念、期望和假设。由于前瞻性陈述与未来有关,因此会受到难以预测的风险、不确定性、假设和情况变化的影响,其中许多是我们无法控制的。如果风险成为现实,假设被证明不正确,或者我们遇到意外的情况变化,实际结果可能与这些前瞻性陈述暗示的结果存在重大差异,因此您不应依赖任何前瞻性陈述。风险包括但不限于:(i) 我们或第三方提供商的安全措施遭到破坏、未经授权访问我们客户或其他用户的个人数据,或我们的数据中心或计算基础设施运营中断; (ii) 服务中断、应用程序部署延迟以及应用程序无法正常运行;(iii) 隐私问题以及不断变化的国内外法律法规;(iv) 全球经济和地缘政治持续动荡对我们的业务以及我们的客户、潜在客户、合作伙伴和服务提供商的影响;(v) 关键员工流失或无法吸引、培训和留住高技能员工;(vi) 竞争因素,包括价格压力、行业整合、新竞争对手和新应用程序的进入、技术进步以及竞争对手的营销举措;(vii) 我们对合作伙伴网络的依赖,以推动我们收入的额外增长;(viii) 与我们的国内和国际运营相关的监管、经济和政治风险;(ix) 客户和个人对我们的应用程序和服务的采用,包括任何新功能、增强功能和修改,以及我们的客户和用户对他们收到的部署、培训和支持服务的满意度; (x) 与人工智能等新兴技术相关的监管风险以及我们实现开发回报的能力;(xi) 我们实现任何收购或投资公司的预期业务或财务收益的能力;(xii) 信息技术支出的延迟或减少;(xiii) 不利的诉讼结果;以及 (xiv) 销售变化,由于我们的订阅模式,这些变化可能不会立即反映在我们的业绩中。有关这些风险和其他可能影响 Workday 业绩的风险的更多信息,请参阅我们提交给美国证券交易委员会 (SEC) 的文件中。包括我们最新的 10-Q 表或 10-K 表报告以及我们已提交并将不时向 SEC 提交的其他报告,这可能会导致实际结果与预期不同。Workday 不承担任何义务,目前也不打算在本新闻稿发布之日后更新任何此类前瞻性陈述,除非法律要求。

本文档、我们的网站或其他新闻稿或公开声明中提及的任何未发布的服务、特性或功能,如果目前尚未提供,Workday 可能会自行更改,并且可能无法按计划提供或根本无法提供。购买 Workday 服务的客户应根据当前可用的服务、特性和功能做出购买决定。

-

收入增长

收入增长

中国蓝领人才领导者优蓝国际获证监会批准赴美上市,蓝领终身服务平台迎资本新机遇

2月6日,中国证监会正式批准优蓝国际控股股份有限公司(Youlife International Holdings Inc.)通过SPAC合并方式在美国纳斯达克上市,成为Youlife Group Inc.(YOUL),并计划发行最多15,667,670股普通股。

2月6日,中国证监会正式发布《优蓝国际控股股份有限公司境外发行上市备案通知书》,确认优蓝国际(Youlife International Holdings Inc.)获批通过 SPAC合并 方式在 美国纳斯达克证券交易所 上市。公司将通过与 Distoken Acquisition Corporation(DIST.US) 合并,成为新的上市主体 Youlife Group Inc.(股票代码:YOUL),并同步发行最多 15,667,670股普通股。

此次备案的获得,标志着优蓝国际正式迈向全球资本市场。根据公告,若优蓝国际在 12个月内未完成上市,则需重新提交备案材料。此外,优蓝国际在境外上市过程中需严格遵守境内外法规,并在上市 15个工作日内向中国证监会提交上市情况报告。

蓝领终身服务市场加速扩张,优蓝国际迎资本新机遇

优蓝国际成立于2014年,专注于蓝领人才职业成长,提供覆盖 职业教育、人才招聘、雇员管理及市场服务 在内的一站式蓝领终身服务。公司曾于2022年尝试在港股IPO,但最终选择SPAC模式赴美上市,以加快上市进程、拓展国际资本布局。

根据灼识咨询数据,按 2021年蓝领终身服务收入 计算,优蓝国际为 中国市场排名第一 的蓝领终身服务平台。蓝领市场服务行业整体增长迅速,预计2026年市场规模将达到 人民币6,744亿元,年复合增长率 15.9%。

当前,中国 职业教育市场 也在高速扩张,2021年市场规模 人民币7,094亿元,预计2026年将增至 人民币11,621亿元,年复合增长率 10.4%。面对市场红利,优蓝国际的业务布局具有长期增长潜力。

财务数据与挑战:成长中的蓝领科技服务平台

尽管优蓝国际在蓝领终身服务市场占据领先地位,但近年来财务表现仍面临挑战。从财务数据来看:

2019-2021年,公司收入从 人民币6.65亿元 增至 人民币7.38亿元,但仍处于亏损状态。

2021年亏损2.21亿元,2022年上半年亏损1.18亿元。

毛利率提升,从2019年的 0.4% 增长至2022年上半年的 24.2%。

亏损的背后,优蓝国际在职业教育、OMO招聘(线上线下结合)等领域的持续投入,是公司发展战略的一部分。公司已建立 23所职业学校、1所自营学校、37个专业共建项目及9所技能培训学校,覆盖全国 16个省份、46个城市,致力于培养高技能蓝领人才。

SPAC上市能否助力优蓝国际新一轮增长?

优蓝国际选择 SPAC(特殊目的收购公司) 方式上市,意味着能够 绕过传统IPO冗长审核流程,加快融资和上市速度。而此次合并的 Distoken Acquisition Corporation,截至2月6日市值 3,741万美元,交易完成后,优蓝国际将以新的 Youlife Group Inc. 身份继续在纳斯达克运营。

未来,优蓝国际能否借助上市契机扩大国际化布局,并进一步优化盈利能力,仍有待市场检验。但可以肯定的是,随着 中国蓝领职业教育与就业市场需求不断增长,优蓝国际正站在风口之上,迎接资本市场的新挑战与机遇。

HRTech将持续关注优蓝国际上市进展,为您带来更多蓝领科技行业最新动态。

附录:

优蓝国际(Youlife International Holdings Inc.)是一家中国领先的蓝领终身服务平台,成立于2014年,总部位于上海。公司主要提供职业教育、人才招聘、雇员管理和市场服务,旨在帮助蓝领人才提升技能,实现职业发展。

2022年12月,优蓝国际曾向香港交易所递交上市申请,计划在港交所主板上市。然而,未能成功。随后,公司转向美国市场,与特殊目的收购公司(SPAC)Distoken Acquisition Corporation达成合并协议,计划通过SPAC在美国纳斯达克证券交易所上市,股票代码为“YOUL”。

FUTUBULL

2024年5月20日,优蓝国际与Distoken宣布已就拟议的业务合并达成最终合并协议,预计合并后的公司将在纳斯达克挂牌上市。

IYIOU

2025年2月6日,中国证监会发布《关于Youlife International Holdings Inc.(优蓝国际控股股份有限公司)境外发行上市备案通知书》,批准优蓝国际赴美上市。证监会要求公司补充说明关于员工持股计划和股权激励等事项。

SINA FINANCE

目前,优蓝国际正积极推进与Distoken的合并事宜,预计合并完成后将在纳斯达克证券交易所上市。公司计划通过此次上市进一步扩大业务规模,提升品牌影响力。

-

收入增长

收入增长

BOSS直聘发布2024年第三季度财报:营收19.12亿元,净利润4.64亿元,现金储备达145.995亿元

2024年12月11日,北京 — 中国领先的在线招聘平台看准有限公司(BOSS直聘)(纳斯达克代码:BZ;港交所代码:2076)发布了2024年第三季度未经审计的财务报告。报告显示,公司在营收、利润、用户增长及现金储备方面均保持强劲表现,持续巩固其在全球招聘市场的领先地位。

财务表现稳健增长

2024年第三季度,公司实现营收19.12亿元人民币(2.724亿美元),同比增长19%。其中,在线招聘服务收入为18.89亿元人民币(2.692亿美元),同比增长18.7%;其他服务收入达2250万元人民币(320万美元),同比增长49%。

公司净利润为4.64亿元人民币(6610万美元),同比增长8.9%。经调整后净利润为7.39亿元人民币(1.053亿美元),同比增长3.5%。第三季度运营利润为3.3亿元人民币(4710万美元),同比增长26.5%;经调整后运营利润达6.05亿元人民币(8620万美元),运营利润率超过30%。

现金流与财务实力展现强劲基础

截至2024年9月30日,公司持有现金及现金等价物、短期定期存款及短期投资合计人民币145.995亿元(20.804亿美元),展现出卓越的财务健康度。这一充足的现金储备为公司持续投资技术研发、市场拓展以及股票回购提供了有力支撑。

第三季度,公司运营活动产生的现金流达人民币8.12亿元(1.158亿美元),连续五个季度保持稳定。

用户与客户增长表现强劲

用户增长是公司业绩增长的核心引擎。2024年第三季度,平均月活跃用户(MAU)达到5800万,同比增长30%。截至2024年9月30日止的12个月内,付费企业客户数达600万,同比增长22.4%。

在用户规模扩大的同时,公司也致力于优化用户体验,通过AI智能匹配、实时沟通等技术提升招聘效率。此外,公司持续推动蓝领市场拓展,通过“海螺优选”助力企业高效匹配候选人。报告期内,物流、制造业等蓝领行业需求旺盛,岗位增长表现亮眼。

技术与营销投入稳步优化

2024年第三季度,研发费用达4.64亿元人民币(6610万美元),同比增长12%,进一步推动平台技术创新。公司通过AI推荐与算法优化,提升招聘匹配效率。

营销费用达5.22亿元人民币(7440万美元),占收入比降至27%,未来预计将进一步下降。本季度营销费用中包括巴黎奥运会和欧洲杯期间的一次性品牌宣传投入。

持续股票回购,彰显长期信心

2024年,公司在两项股票回购计划下累计回购股票金额近2.2亿美元,占总股本的3.4%。其中,最新授权的1.5亿美元股票回购计划于8月生效。管理层表示,这些回购行动体现了对公司长期发展前景的高度信心。

区域与下沉市场扩展

下沉市场成为公司业绩增长的新亮点。浙江金华等物流产业发达城市的岗位需求同比增长三位数,湖北黄石等资源型城市的岗位增速也表现突出。公司通过深耕下沉市场与完善产品服务,助力更多企业实现精准招聘。

展望未来

公司预计2024年第四季度营收将在17.95亿元人民币至18.1亿元人民币之间,同比增长13.6%-14.6%。公司创始人兼CEO赵鹏表示:“我们始终坚持‘服务用户’的初心,无论市场环境如何变化,专注于用户需求的满足与创新驱动增长,这也是我们在招聘行业中长期竞争力的关键。”

通过用户增长、技术创新及蓝领市场的深度开拓,BOSS直聘正稳步构建其未来的持续增长动力,为全球招聘市场注入新动能.

-

收入增长

收入增长

财报:日本最大的人力资源公司Recruit 2024财年Q2营收达1.8万亿日元,实现5.4%增长,营业利润与每股收益显著提升

Recruit Holdings Co., Ltd. 公布了稳健的 2024 财年第二季度财务业绩,收入达到 1.7987 万亿日元,同比增长 5.4%。 调整后息税折旧摊销前利润(EBITDA)增长 11.9%,达到 3,672 亿日元,营业收入增长 13.4%,达到 2,697 亿日元。 税前利润为 2,970 亿日元,同比增长 13.8%。 人力资源技术部门的收入增长了 10.3%,主要得益于日本市场 57.5% 的增长。 由于营销解决方案部门的 SaaS 扩展,匹配与解决方案业务增长了 2.1%。 人员招聘业务的收入增长了 4.0%,日本的强劲需求抵消了美国和欧洲的下降。 该公司修订了 2024 财年的业绩展望,收入将介于 3.4687 万亿日元和 3.5487 万亿日元之间,显示出稳步增长的态势。

2024年11月11日,日本东京 - 日本领先的人力资源科技公司Recruit Holdings Co., Ltd.(东京证券交易所代码:6098)公布了2024财年第二季度财报,展示了截至2024年9月30日的上半财年业绩。公司在HR科技、匹配与解决方案以及员工配置等主要业务部门均实现了收入增长,尤其是在市场需求增长和成本控制方面表现突出。财报数据显示,尽管面临全球经济波动的不确定性,Recruit Holdings依旧保持了稳健的财务表现,并调整了对2024财年的业绩预期。

1. 财务概况

2024财年前六个月内,Recruit Holdings实现总营收1.7987万亿日元,同比增长5.4%。调整后EBITDA为3672亿日元,同比增长11.9%,而营业利润增长13.4%至2697亿日元,税前利润达到2970亿日元,同比增长13.8%。母公司股东应占利润为2224亿日元,同比增长4.4%。每股基本收益(EPS)为145.64日元,同比增长7.5%。尽管公司综合收益有所下降,至1364亿日元,但整体盈利指标保持稳定增长,表现了公司的抗风险能力和业务拓展能力。

2. 业务部门业绩亮点

Recruit Holdings的业务分为HR科技、匹配与解决方案、员工配置三大板块。各部门在2024财年前六个月均取得了不同程度的增长和亮点,具体表现如下:

HR科技部门

HR科技部门主要覆盖美国、日本及其他地区的人才招聘市场。财报显示,HR科技部门在2024财年上半年实现收入5682亿日元,同比增长10.3%。在美元计价下,美国市场收入同比增长2.4%,受益于付费招聘广告的平均收入上升,弥补了付费广告数量的下降。日本市场增长显著,同比增幅达57.5%,这是由于招聘广告服务从HR解决方案转移至Indeed日本平台的协同效应。此外,其他地区的收入也实现了3.5%的同比增长。

HR科技部门的调整后EBITDA达到2073亿日元,EBITDA利润率升至36.5%,比去年同期上升了2个百分点。这一增长主要得益于成本控制和5月实施的员工人数缩减,进一步巩固了部门的盈利能力。面对市场的供需变化,特别是在美国招聘市场趋于平稳的背景下,HR科技部门展现出了灵活的应对策略和良好的市场适应力。

匹配与解决方案部门

匹配与解决方案部门包括HR解决方案和营销解决方案两大业务板块。财报显示,该部门在2024财年上半年的总收入为4085亿日元,同比增长2.1%。HR解决方案的收入有所下降,原因在于招聘广告收入逐渐转移至HR科技部门。然而,营销解决方案的表现较为亮眼,实现了8.0%的收入增长,主要得益于美容、旅游和餐饮业务及Air BusinessTools SaaS解决方案的稳步增长。此外,房产和其他业务板块的收入也有所增加。

在成本控制方面,该部门的调整后EBITDA达到1080亿日元,同比增长21.7%,EBITDA利润率从去年的22.2%提升至26.4%。成本控制措施主要集中在服务外包支出上,部分被与Indeed PLUS整合的成本所抵消。Air BusinessTools作为核心SaaS解决方案,在不断扩大注册账户数量,截至2024年9月,注册账户总数达到405万,同比增长16.7%。Air BusinessTools的跨应用账户数也稳步增长,推动了营销解决方案的收入增长和客户忠诚度的提升。

员工配置部门

员工配置部门覆盖日本、欧洲、美国和澳大利亚的临时工和派遣工市场。财报显示,该部门在2024财年上半年的收入达到8403亿日元,同比增长4.0%。其中,日本市场收入增长7.2%,主要受益于对临时员工需求的持续增加。而在欧洲、美国和澳大利亚,收入同比减少0.9%,原因是市场需求在经济不确定性下趋于疲软。

剔除汇率影响后,欧洲、美国和澳大利亚市场的收入同比下降5.2%。尽管如此,员工配置部门的调整后EBITDA为554亿日元,同比增长6.4%,EBITDA利润率从6.4%上升至6.6%,反映出公司在应对市场变化方面的稳健策略。日本市场需求的强劲表现和汇率的有利影响帮助公司抵消了欧美市场需求下滑的影响。

3. 资本运作与股东回报

在资本运作方面,Recruit Holdings在2024财年上半年度采取了一系列资本优化措施。公司于2024年7月9日董事会决议回购最多6000亿日元的普通股。截至10月31日,公司已通过东京证券交易所和ToSTNeT-3系统回购了5278.8万股,总购买金额为4748.99亿日元。公司表示,回购股票旨在优化资本结构,并在当前的市场条件下为股东创造更高的回报。

同时,公司还保留了未动用的1130亿日元的透支协议和2000亿日元的承诺信贷额度,并在日本注册了最高2000亿日元的公司债券,以便在适当时机发行。这样的资本运作不仅强化了公司流动性,也为未来的业务扩展提供了充足的资金支持。

4. 未来展望

基于上半财年的业绩表现以及对全球经济环境的判断,Recruit Holdings对2024财年的全年业绩预期进行了调整。公司预计全年营收将达到3.4687万亿至3.5487万亿日元,同比增长1.5%至3.9%;调整后EBITDA预期在6222亿至6822亿日元之间,增幅为4.0%至14.0%;预计全年净利润在3624亿至4074亿日元之间,同比增长2.5%至15.2%。

HR科技部门预计将继续推动Indeed平台的整合,尤其是在日本市场,强化与HR解决方案的协同。匹配与解决方案部门将专注于提高营销解决方案的市场份额,特别是在美容、旅游和房产等领域,以应对全球经济的不确定性带来的挑战。员工配置部门则将继续关注日本市场的强劲需求,同时努力在欧洲和美国市场中保持稳定。

结语

Recruit Holdings在2024财年前六个月的财务表现显示出公司在各业务部门的稳步增长和全球化布局的成功。通过优化成本、战略性回购股票、加强SaaS解决方案的推广,公司展示出对未来发展的信心。尽管全球经济环境存在不确定性,Recruit Holdings凭借其在HR科技、匹配与解决方案以及员工配置方面的优势,有望在接下来的财年内继续保持稳定的增长,为股东和市场带来可持续的价值。

-

收入增长

收入增长

背调巨头First Advantage(首优咨询)以22亿美元完成对Sterling Check的收购,进一步巩固其全球背景筛查与身份验证市场的领导地位

2024年10月31日,美国亚特兰大 — 作为全球就业背景筛查、身份和验证解决方案的领先供应商,First Advantage Corporation(纳斯达克代码:FA)今天宣布,公司已经成功完成对Sterling Check Corp的收购。此次交易的总价值达到了惊人的22亿美元,包括承担Sterling现有的债务。这一战略性收购不仅显著扩大了First Advantage的服务范围,也增强了其在全球背景筛查和身份验证市场的竞争力。

First Advantage的总裁兼首席执行官斯科特·斯台普斯(Scott Staples)在宣布收购完成时表示:“我们非常高兴能欢迎Sterling的才华横溢的团队加入First Advantage。通过整合双方的业务和共享文化属性,我们将更好地满足客户需求,并为我们的股东创造价值。这次合并将使我们能够通过提供高质量、成本效益的解决方案,增强我们的价值主张,帮助客户更智能地招聘,更快地入职,并保护他们最重要的资产:人才。”

此次合并将结合两家公司在背景筛查和身份验证领域的领先技术平台和创新解决方案,以交付更优的客户体验,并扩展及多元化First Advantage的垂直和地理市场覆盖,创造一个更加平衡的业务组合。并且,该交易预计将实现50至70百万美元的常年协同效应,立即对每股收益产生双位数的增长。

Sterling的加入,增强了First Advantage在提供移动优先、高度直观且数据驱动的客户和申请人体验方面的专业能力。这一优势将通过加速创新投资进一步发挥,客户将获得更广泛的产品和解决方案套件以满足其需求,这将推动合并公司的增长。合并后的公司预计在客户细分、行业和地理多样性方面拥有更大的收入分布,减少季节性波动,并提高资源规划和运营效率。

斯台普斯继续指出:“Sterling的收购定位First Advantage于长期价值创造,解锁效率并为额外增长和新技术解决方案的投资提供机会,包括AI驱动的自动化,同时进一步多样化我们的业务以增强韧性。展望未来,我们致力于促进企业文化的无缝整合,继续向我们的客户提供世界级的解决方案,快速有效地执行我们的协同计划,并去杠杆化我们的资产负债表。我们期待在即将到来的2024年第三季度财报电话会议中分享关于我们未来组织结构和战略的更多细节。”

此外,为完成这项交易,First Advantage获得了J.P. Morgan Securities LLC的领导财务顾问服务。Barclays Bank PLC、BofA Securities, Inc.、BMO Capital Markets Corp.、Jefferies Finance LLC、RBC Capital Markets、Citizens Capital Markets、HSBC、KKR Capital Markets LLC、Stifel和Wells Fargo Securities, LLC也为First Advantage提供了财务咨询服务。Simpson Thacher & Bartlett LLP担任交易的法律顾问。

对于Sterling,Goldman Sachs & Co. LLC和Citi提供了财务顾问服务,而Fried, Frank, Harris, Shriver & Jacobson LLP则担任其法律顾问。此次合并强化了First Advantage作为行业领导者的地位,使其在全球范围内提供更为高效和全面的就业背景筛查与身份验证服务的能力进一步提升。

随着市场对背景筛查服务的需求持续增长,First Advantage通过这次战略性收购,不仅能够扩大其市场份额,还能通过引入更先进的技术解决方案来提升服务质量和效率,满足客户的需求,并进一步巩固其在全球背景筛查市场的领导地位。

-

收入增长

收入增长

Indeed宣布裁员1000人,占美国员工8%,CEO说要简化组织结构

Indeed,这家招聘网站宣布裁员约 1000 人,约占其美国员工总数的 8%。这一决定是通过首席执行官克里斯-海姆斯(Chris Hyams)的一封信传达的,主要影响到研发团队和市场团队。与去年因节约成本而裁员 15%不同,此次裁员旨在简化组织结构,以更好地进行决策和实现收入增长。海因斯强调,公司与人力资源部和 DEIB+ 团队合作,确保决策的公平性和客观性,并指出裁员不会对女性、代表性不足的性别或少数民族造成过大的影响。受影响的员工将获得更好的离职待遇,这体现了公司在过渡期间为员工提供支持的努力。

2023年3月也裁员了15%的员工,约2200位员工。

美国知名招聘网站Indeed宣布将大规模裁员,解雇约1,000名员工,占其美国员工总数的约8%。这一决定通过CEO Chris Hyams于周一发给员工的一封信传达,信中详细说明了裁员的战略原因及公司未来的发展方向。

受影响的职位主要集中在研发(R&D)和市场推广团队。此次行动是继去年裁减15%员工后的又一大动作,去年裁员是由于疫情后招聘岗位减少所致。然而,Hyams强调此次裁员并非出于节约成本的考虑,而是为了简化公司的组织结构。

“我们需要简化组织,以便更轻松和快速地做出决策,并更有效地增加收入和招聘,”Hyams在信中解释道。他承认这些决定对员工生活有重大影响,并对公司目前的状况负有责任。

Indeed一直与人力资源、法律和多样性、公平、包容和归属(DEIB+)团队密切合作,确保裁员过程的公平和客观。Hyams保证决策过程没有对女性、代表性不足的性别或少数群体产生不成比例的影响。公司还改进了受影响员工的离职补偿包,体现了公司在这一过渡期对他们的支持承诺。

此次重组努力是Indeed更广泛战略的一部分,旨在提高运营效率,并为可持续增长做好准备。Hyams指出:“尽管过去一年全球经济在若干领域有所改善,但我们尚未为可持续增长做好准备。尽管我们迄今为止付出了努力,但我们的组织仍然过于复杂,存在大量重复劳动和过多的组织层级,这些都拖慢了决策过程。”

Hyams最后表示,相信这些变化是Indeed成功应对未来挑战和机遇所必需的。公司希望通过这些变化,创建一个更加精简和灵活的组织,能够更快地做出决策和更有效地增加收入。

Indeed的决定反映了科技公司在快速变化的经济环境中努力平衡效率和增长的更广泛趋势。在公司度过这一过渡期的过程中,业内将密切关注这些变化对其业绩和员工士气的影响。

关于Indeed:

Indeed是领先的招聘网站,帮助人们找到工作并帮助公司招聘人才。公司在全球运营,连接了数百万求职者与各行业的就业机会。凭借对创新和用户体验的关注,Indeed继续在就业市场中占据重要地位。

-

收入增长

收入增长

背景筛查和身份识别服务提供商Sterling Check Corp收购诊所管理平台 Vault Workforce Screening

背景筛查和身份识别服务提供商 Sterling Check Corp宣布收购美国诊所管理平台 Vault Workforce Screening。此次收购为 Sterling 带来了由 17,000 家诊所组成的网络和灵活的服务模式,从而增强了 Sterling 现有的药物和健康服务。

这将使 Sterling 能够为医疗保健、运输和其他受监管行业的雇主提供更多市场领先的筛查解决方案,这些行业面临的人员配置挑战最为严峻,因此收购将缩短招聘时间并提高员工留用率。

作为Sterling供应链关键部分内源化战略的一部分,收购Vault将加速并加强Sterling的财务模式和收入增长。Vault 的专有服务模式,包括医疗审查官 (MRO) 服务和紧急/下班后调度,将提高药品和临床服务交付的灵活性和控制力。这将增强 Sterling 的就业前和就业后药物与健康解决方案套件,使 Sterling 和 Vault 的客户都能从中受益。

"Sterling公司首席执行官Josh Peirez说:"收购Vault公司扩展了斯特林公司的药物和健康测试能力,提供了更广泛的临床选择、交付渠道和服务模式。"这次收购在极具吸引力的医疗保健和工业垂直领域扩大了规模,使 Sterling 能够更好地满足招聘需求并推动增长,这与我们通过有机收入增长和战略性并购扩大规模的长期战略是一致的。我们还特别高兴能以符合我们典型的并购范围的收购倍数收购一项战略性资产。

此次收购预计将为 Sterling 带来 4000 万至 5000 万美元的年化收入,并在 2024 年增加 Sterling 的调整后每股收益。Sterling 预计将在供应商整合和定价优化、增强履约能力和提高运营效率方面实现显著的财务协同效应。

"Vault Health, Inc.联合创始人Claire Cochrane表示:"此次出售使Vault和Sterling能够将职业健康测试和检查的最佳服务和交付与尽可能广泛的就业筛查产品结合起来。联合创始人Claire Cochrane说。"随着Vault业务的持续快速增长,Sterling非常适合Vault,它将为Vault的客户提供最全面的背景和身份产品,并扩大Vault的服务领域,以应对不断扩大的全球市场。

随着整合进程的推进,Vault的专家管理团队和员工将过渡到Sterling,并在公司提供深厚的市场专业知识和无与伦比的客户服务的成熟模式基础上继续发展。

关于Sterling

Sterling是背景和身份服务提供商,帮助 50,000 多家客户在信任和安全的基础上创建以人为本的企业文化。Sterling 的技术服务帮助各行各业的企业为员工、合作伙伴和客户创造良好的环境。Sterling 的业务遍及北美、欧洲、中东、亚太地区和拉丁美洲,在截至 2022 年 12 月 31 日的 12 个月内,搜索次数超过 1.1 亿次。

-

收入增长

收入增长

Workday 公布 2024 财年第三季度财务业绩,营收18.7亿美元,同比增长16.7%

·第三财季总收入为 18.7 亿美元,同比增长 16.7%

·订阅收入达 16.9 亿美元,同比增长 18.1%

·12 个月积压订阅收入达60.5 亿美元,同比增长 21.9%

2023 年 11 月 28 日——财务和人力资源企业云应用领域的领导者Workday(纳斯达克股票代码:WDAY)今天公布了截至 2023 年 10 月 31 日的 2024 财年第三季度业绩。

2024 财年第三季度业绩

•总收入为18.7亿美元,较2023财年第三季度增长16.7%。订阅收入为16.9亿美元,较去年同期增长18.1%。

•营业收入为 8,790 万美元,占收入的 4.7%,而去年同期营业亏损为 2,630 万美元,占收入的 1.6%。第三季度非 GAAP 营业收入为 4.621 亿美元,占收入的 24.8%,而去年同期非 GAAP 营业收入为 3.142 亿美元,占收入的 19.7%。1

•基本和稀释每股净利润为 0.43 美元,而 2023 财年第三季度基本和稀释每股净亏损为 0.29 美元。非 GAAP 基本和稀释每股净利润分别为 1.56 美元和 1.53 美元,而非 GAAP 基本和稀释每股净利润分别为 1.56 美元和 1.53 美元。 -去年同期 GAAP 基本每股收益和稀释每股收益分别为 1.01 美元和 0.99 美元。2

•积压订阅收入总额为184.5亿美元,较去年同期增长30.9%。12个月订阅收入积压为60.5亿美元,24个月订阅收入积压为105.8亿美元,同比分别增长21.9%和22.7%。

•经营现金流量为 4.508 亿美元,上一年为 4.087 亿美元。自由现金流为 3.908 亿美元,上一年为 3.498 亿美元。3

•截至 2023 年 10 月 31 日,现金、现金等价物和有价证券为 68.8 亿美元。

新闻评论

Workday联合首席执行官卡尔·埃申巴赫 (Carl Eschenbach) 表示:“Workday 的季度业绩表现强劲,表明各行业和地区的组织如何继续信任 Workday。” “在我们的人工智能创新、全平台交易实力、不断扩大的合作伙伴生态系统以及国际增长的推动下,我们整个业务的势头是显而易见的——欧洲、中东和非洲地区本季度的年度经常性收入超过了 10 亿美元。现在 Workday HCM 拥有 5,000 多个核心客户,世界各地越来越多的公司开始使用 Workday 来管理他们最宝贵的资产:人员和资金。”

联合创始人兼联合首席执行官 Aneel Bhusri 表示:“我们将人工智能直接构建到产品核心的战略继续与客户产生共鸣,并得到我们的平台战略、无与伦比的数据集以及对以人为本的重视的推动。” ,和椅子,Workday。“我们在 Workday Rising 上推出了一系列新的人工智能功能,包括对生成式人工智能和对话式人工智能的投资,这些功能将使所有用户受益,重点是提高生产力、培养和留住人才、简化业务流程以及推动更好的决策。我们致力于提供负责任且值得信赖的解决方案,为客户提供在当今动态的商业环境中蓬勃发展所需的创新。”

Workday 首席财务官 Zane Rowe 表示:“我们强劲的第三季度业绩证明了我们业务的持久性以及云财务和人力资本管理的持续市场采用。” “继第三季度的持续增长势头之后,我们将 2024 财年订阅收入指引提高至 65.98 亿美元,同比增长 19%。我们还将 2024 财年非 GAAP 营业利润率指引提高至 23.8%。我们的重点是投资以推动持久的长期增长,同时扩大利润率。”

近期亮点

• Workday 宣布了Workday Financial Management和Workday Human Capital Management (HCM)的新全平台客户,新赢得的客户包括 AdventHealth、Aurelius Group、Bentley Systems、Globe Life、Houston Methodist 和 Kern County。

•第三季度, Workday人力资本管理 (HCM)核心客户数量超过 5,000家。

• Workday 宣布了多项人工智能更新,包括多项生成式人工智能功能;工作日自适应规划中的新人工智能功能;经理洞察中心,为经理提供自动化洞察以发展他们的团队;Workday Extend的增强功能使开发人员能够利用 Workday AI 服务。

Workday通过多项更新展示了其全球合作伙伴生态系统的持续扩展,包括新的Workday AI Marketplace,可帮助客户在 Workday 生态系统中轻松查找和部署值得信赖的 AI 应用程序,扩大与 ADP 的合作伙伴关系,以帮助提供增强的无摩擦全球薪资、合规性、和共同客户的人力资源经验,以及与埃森哲扩大合作伙伴关系,以帮助公司加速采用基于技能的人才战略。

• Workday 在 Workday Rising 上有超过 15,000 名与会者,在 Workday Rising EMEA 上有超过 4,000 名与会者来庆祝其客户。

• Workday 被Gartner® Magic Quadrant™ for Cloud HCM Suites for 1,000+ Employee Enterprises 4和Gartner® Magic Quadrant™ for Cloud ERP for Service-Centric Enterprises评为领导者。5

• Workday VNDLY 被人力资源主管评为2023 年度最佳人力资源产品。

Workday 使用Workday 博客作为披露重大非公开信息并遵守 FD 法规规定的披露义务的一种方式。

1非 GAAP 营业收入和非 GAAP 营业利润率不包括股权激励费用、员工股票交易中与雇主工资税相关的项目以及与收购相关的无形资产的摊销费用。有关更多详细信息,请参阅随附财务表中标题为“关于非 GAAP 财务指标”的部分。

2非公认会计原则每股净利润不包括基于股票的补偿费用、员工股票交易中与雇主工资税相关的项目、收购相关无形资产的摊销费用以及所得税影响。有关更多详细信息,请参阅随附财务表中标题为“关于非 GAAP 财务指标”的部分。

3自由现金流量定义为经营活动提供(使用)的净现金减去资本支出总额。有关更多详细信息,请参阅随附财务表中标题为“关于非 GAAP 财务指标”的部分。

4 Gartner,“1000 多名员工企业的云 HCM 套件魔力象限”,Ranadip Chandra、Sam Grinter、Ron Hanscome、Chris Pang、Anand Chouksey、Josie Xing、Harsh Kundulli、David Bobo、Laura Gardiner、Hiten Sheth、Jackie Watrous、特拉维斯·威克斯伯格,2023 年 10 月 18 日。

5 Gartner,“以服务为中心的企业的云 ERP 魔力象限”,Denis Torii、Sam Grinter、Tim Faith、Naveen Mahendra、Neha Ralhan、Robert Anderson,2023 年 8 月 29 日。

Gartne免责声明

Gartner 不认可其研究出版物中描述的任何供应商、产品或服务,也不建议技术用户仅选择那些具有最高评级或其他称号的供应商。Gartner 研究出版物包含 Gartner 研究组织的观点,不应被视为事实陈述。Gartner 不承担与本研究相关的所有明示或暗示的保证,包括对适销性或特定用途适用性的任何保证。GARTNER 是注册商标和服务标记,MAGIC QUADRANT 是 Gartner, Inc. 和/或其附属公司在美国和国际上的注册商标,并经许可在本文中使用。版权所有。

关于Workday

Workday是财务和人力资源企业云应用程序的领先提供商,帮助客户适应不断变化的世界并蓬勃发展。用于财务管理、人力资源、规划、支出管理和分析的工作日应用程序以人工智能和机器学习为核心构建,帮助世界各地的组织拥抱未来的工作。Workday 被全球各行各业的 10,000 多家组织所使用 - 从中型企业到超过 50% 的财富 500 强企业。有关 Workday 的更多信息,请访问workday.com 。

© 2023 Workday, Inc. 保留所有权利。Workday 和 Workday 徽标是 Workday, Inc. 的注册商标。所有其他品牌和产品名称均为其各自所有者的商标或注册商标。

非公认会计准则财务指标的使用

非公认会计准则财务指标与根据公认会计准则确定的 Workday 财务业绩的调节表包含在本新闻稿末尾所附的财务数据之后。有关这些非 GAAP 财务指标的说明,包括管理层使用每项指标的原因,请参阅标题为“关于非 GAAP 财务指标”的表格部分。该公司尚未根据法规第 10(e)(1)(i)(B) 项规定的不合理努力例外,提供非 GAAP 运营利润率的前瞻性展望与其前瞻性 GAAP 运营利润率的调节表SK。如果不付出不合理的努力,公司就无法量化基于股票的薪酬费用,该费用不包括在我们的非公认会计原则营业利润率中,因为它需要额外的输入信息,例如无法确定的授予股票数量和市场价格。

前瞻性陈述

本新闻稿包含前瞻性陈述,其中包括有关 Workday 2024 财年全年订阅收入和非 GAAP 营业利润、增长和扩张、创新、动力、市场采用、需求、战略和投资的陈述。这些前瞻性陈述仅基于当前可用的信息以及我们当前的信念、期望和假设。由于前瞻性陈述涉及未来,因此它们会受到难以预测且许多超出我们控制范围的风险、不确定性、假设和情况变化的影响。如果风险成为现实,假设被证明不正确,或者我们遇到意外的情况变化,实际结果可能与这些前瞻性陈述所暗示的结果存在重大差异,因此您不应依赖任何前瞻性陈述。风险包括但不限于:(i) 违反我们或第三方提供商的安全措施、未经授权访问我们客户或其他用户的个人数据,或者我们的数据中心或计算基础设施运营中断;(ii) 服务中断、我们的应用程序部署延迟以及我们的应用程序无法正常运行;(iii) 近期宏观经济事件(包括通货膨胀和利率上升)对我们的业务以及我们的客户、潜在客户、合作伙伴和服务提供商的影响;(iv) 隐私问题以及不断变化的国内或国外法律法规;(v) 我们有效管理增长的能力;(vi) 竞争因素,包括定价压力、行业整合、新竞争对手和新应用的进入、技术进步以及竞争对手的营销举措;(vii) 任何关键员工的流失或无法吸引、培训和留住高技能员工;(viii) 客户和个人对我们的应用程序和服务的采用情况,包括任何新功能、增强功能和修改,以及我们的客户和用户对他们收到的部署、培训和支持服务的满意度;(ix) 我们依赖我们的合作伙伴网络来推动我们收入的进一步增长;(x) 总体经济或市场状况的不利变化;(xi) 与人工智能等新技术和不断发展的技术相关的监管风险以及我们实现开发努力回报的能力;(xii) 我们实现对公司的任何收购或投资的预期业务或财务利益的能力;(xiii) 总体经济或市场状况的不利变化;(xiv) 与我们的国内和国际业务相关的监管、经济和政治风险;(xv) 信息技术支出的延迟或减少;(xvi) 销售额的变化,由于我们的订阅模式,这可能不会立即反映在我们的业绩中。有关这些风险和可能影响 Workday 业绩的其他风险的更多信息,请参阅我们向美国证券交易委员会 (“SEC”) 提交的文件,包括截至 2023 年 10 月 31 日的财政季度的 10-Q 表格以及我们报告的其他报告。已提交并将不时向 SEC 提交文件,这可能会导致实际结果与预期有所不同。除法律要求外,Workday 不承担任何义务,目前也不打算在本新闻稿发布后更新任何此类前瞻性声明。

本文档、我们的网站或其他新闻稿或公开声明中引用的任何当前尚未发布的未发布服务、特性或功能可由 Workday 自行决定进行更改,并且可能不会按计划交付或根本无法交付。购买 Workday 服务的客户应根据当前可用的服务、特性和功能做出购买决定。

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina

收入增长

收入增长

收入增长

收入增长

收入增长

收入增长

收入增长

收入增长

收入增长

收入增长

收入增长

收入增长

收入增长

收入增长

收入增长

收入增长

收入增长

收入增长

收入增长

收入增长

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina